Comprendre les garanties de prêts bancaires

Les garanties de prêts bancaires sont des éléments clés pour obtenir un financement. Elles permettent de rassurer la banque et d’améliorer les conditions d’emprunt. Cette section aborde la définition des garanties, leur importance et les différents types disponibles.

Les garanties sont des engagements ou des actifs que l’emprunteur propose à la banque pour sécuriser le remboursement du prêt. Elles jouent un rôle majeur dans l’obtention de financements en réduisant le risque pour l’établissement prêteur.

Les banques acceptent plusieurs types de garanties :

- Personnelles (caution, aval)

- Réelles (hypothèque, nantissement)

- Financières (dépôt de garantie, gage)

Importance des garanties pour sécuriser ses prêts bancaires

Les garanties offrent plusieurs avantages pour l’emprunteur :

Elles réduisent le risque pour la banque, ce qui peut faciliter l’accord du prêt. En offrant une sécurité supplémentaire, les garanties rassurent l’établissement prêteur sur la capacité de remboursement.

Les conditions de prêt peuvent être améliorées grâce aux garanties. Elles peuvent permettre d’obtenir un taux d’intérêt plus avantageux ou une durée de remboursement plus longue.

Enfin, les garanties augmentent les chances d’obtention du financement. Elles démontrent le sérieux du projet et l’engagement de l’emprunteur.

Différents types de garanties pour ses prêts bancaires

Il existe trois principales catégories de garanties :

Les garanties personnelles impliquent l’engagement d’un tiers à rembourser le prêt en cas de défaillance de l’emprunteur. La caution et l’aval en sont des exemples courants.

Les garanties réelles reposent sur des biens matériels. L’hypothèque sur un bien immobilier ou le nantissement d’un fonds de commerce en font partie.

Les garanties financières consistent à bloquer des sommes d’argent ou des actifs financiers. Le dépôt de garantie ou le gage sur des titres financiers illustrent cette catégorie.

| Type de garantie | Exemple | Avantage principal |

|---|---|---|

| Personnelle | Caution | Pas d’immobilisation d’actif |

| Réelle | Hypothèque | Forte valeur de gage |

| Financière | Dépôt de garantie | Liquidité immédiate |

Subventions pour garantir ses prêts bancaires

Des dispositifs d’aide existent pour garantir les prêts bancaires des entreprises. Ces subventions visent à faciliter l’accès au financement en réduisant le risque pour les banques. Pour en bénéficier, les entreprises doivent généralement répondre à des critères liés à leur taille, secteur d’activité ou projet.

Nous examinerons les programmes nationaux et régionaux de garantie des prêts bancaires. Ces dispositifs offrent diverses options pour sécuriser son financement.

Programmes nationaux de garantie des prêts bancaires

L’État a mis en place un fonds de garantie dédié aux PME pour faciliter leur accès au crédit. Ce dispositif couvre une partie du risque bancaire, incitant les établissements à prêter plus facilement.

Bpifrance propose également des garanties pour divers types de prêts. Ces solutions s’adressent aux entreprises à différents stades de développement, de la création à la transmission.

Certains secteurs bénéficient de dispositifs spécifiques. Par exemple, l’agriculture dispose de fonds dédiés pour garantir les emprunts liés aux investissements ou à l’installation.

| Organisme | Type de garantie | Cible |

|---|---|---|

| État | Fonds de garantie PME | Petites et moyennes entreprises |

| Bpifrance | Garanties diverses | Entreprises à tous stades |

| Ministères | Garanties sectorielles | Secteurs spécifiques (ex: agriculture) |

Aides régionales pour garantir ses prêts bancaires

Les régions ont développé leurs propres fonds de garantie. Ces dispositifs complètent les aides nationales en s’adaptant aux spécificités économiques locales.

De nombreuses régions ont noué des partenariats avec des organismes de cautionnement. Ces collaborations élargissent l’offre de garanties disponibles sur le territoire.

L’accès aux garanties régionales dépend souvent de critères géographiques ou sectoriels. Les entreprises doivent vérifier leur éligibilité auprès des services économiques de leur région.

Procédure pour obtenir des subventions de garantie de prêts bancaires

L’obtention de subventions pour garantir ses prêts bancaires nécessite de suivre une procédure spécifique. Cette section détaille les étapes du processus, de la préparation du dossier au suivi de la demande.

Deux phases principales composent cette procédure : la préparation de la demande et son dépôt suivi du traitement. Chacune requiert une attention particulière pour maximiser ses chances d’obtenir la garantie souhaitée.

Préparer sa demande de subvention pour garantir son prêt bancaire

La préparation de la demande commence par l’évaluation précise des besoins de financement. Cette étape permet de déterminer le montant du prêt à garantir et d’identifier les dispositifs de garantie adaptés à la situation de l’entreprise.

Le choix du dispositif de garantie s’effectue en fonction de plusieurs critères : le secteur d’activité, la taille de l’entreprise, le montant du prêt et sa durée. Les organismes comme Bpifrance ou les fonds régionaux proposent différentes options.

Une fois le dispositif identifié, il faut rassembler les pièces justificatives. Celles-ci incluent généralement :

- Le business plan de l’entreprise

- Les états financiers des derniers exercices

- Les prévisions financières

- Une description détaillée du projet à financer

| Document | Objectif | Format requis |

|---|---|---|

| Business plan | Présenter la stratégie de l’entreprise | |

| États financiers | Démontrer la santé financière | Excel ou PDF |

| Prévisions financières | Projeter la capacité de remboursement | Excel |

Déposer et suivre sa demande de garantie de prêt bancaire

Le dépôt de la demande s’effectue auprès de l’organisme compétent, souvent via une plateforme en ligne. Il est essentiel de vérifier l’exhaustivité du dossier avant sa soumission pour éviter tout retard dans le traitement.

L’instruction de la demande suit plusieurs étapes :

- Vérification de la recevabilité du dossier

- Analyse approfondie du projet et de la situation financière

- Évaluation des risques liés à l’octroi de la garantie

- Décision du comité d’engagement

Les délais de traitement varient selon les organismes et la complexité du dossier. Ils peuvent aller de quelques semaines à plusieurs mois. Un suivi régulier auprès de l’organisme permet de s’assurer de l’avancement du dossier.

La notification de la décision intervient par courrier ou voie électronique. En cas d’accord, les conditions de la garantie sont détaillées, notamment le pourcentage couvert et les frais associés. Une réponse négative peut être l’occasion de revoir son projet ou d’explorer d’autres options de garantie.

Optimiser ses chances d’obtenir une garantie pour son prêt bancaire

Pour maximiser ses chances d’obtenir une garantie de prêt bancaire, il est essentiel de comprendre les facteurs clés et d’adopter les bonnes pratiques. Cette section aborde les éléments influençant l’octroi des garanties, les méthodes pour renforcer son dossier, et les erreurs à éviter lors de la demande.

Présenter un projet solide pour garantir son prêt bancaire

Un projet bien structuré est la base d’une demande de garantie réussie. L’élaboration d’un business plan détaillé est la première étape. Ce document doit inclure une analyse de marché, des projections financières et un plan opérationnel.

La démonstration de la viabilité économique du projet est cruciale. Les organismes de garantie veulent voir des prévisions réalistes et une stratégie de remboursement claire. Ils évaluent la capacité du projet à générer des revenus suffisants pour couvrir les échéances du prêt.

Mettre en avant ses atouts et son expérience renforce la crédibilité du dossier. Un parcours professionnel pertinent, des compétences spécifiques ou des succès antérieurs sont des éléments à valoriser.

| Élément du dossier | Importance | Impact sur la décision |

|---|---|---|

| Business plan | Élevée | Démontre la planification et la vision |

| Viabilité économique | Critique | Assure la capacité de remboursement |

| Expérience du porteur | Moyenne | Renforce la confiance dans la gestion |

Combiner différentes garanties pour sécuriser son prêt bancaire

La diversification des garanties présente plusieurs avantages. Elle répartit le risque entre différents organismes, augmentant ainsi les chances d’obtenir une couverture complète du prêt. Cette approche rassure également les prêteurs en montrant une stratégie de sécurisation multiple.

Les garanties publiques et privées sont souvent complémentaires. Les garanties publiques, comme celles offertes par Bpifrance, peuvent couvrir une partie du prêt, tandis que des garanties privées peuvent compléter la couverture. Cette combinaison optimise la structure de financement du projet.

Pour négocier efficacement avec les organismes de garantie, il est important de bien connaître les critères de chacun. Une stratégie peut consister à approcher d’abord les organismes publics, puis à combler les éventuels écarts avec des garanties privées. La transparence et la communication claire des besoins facilitent ces négociations.

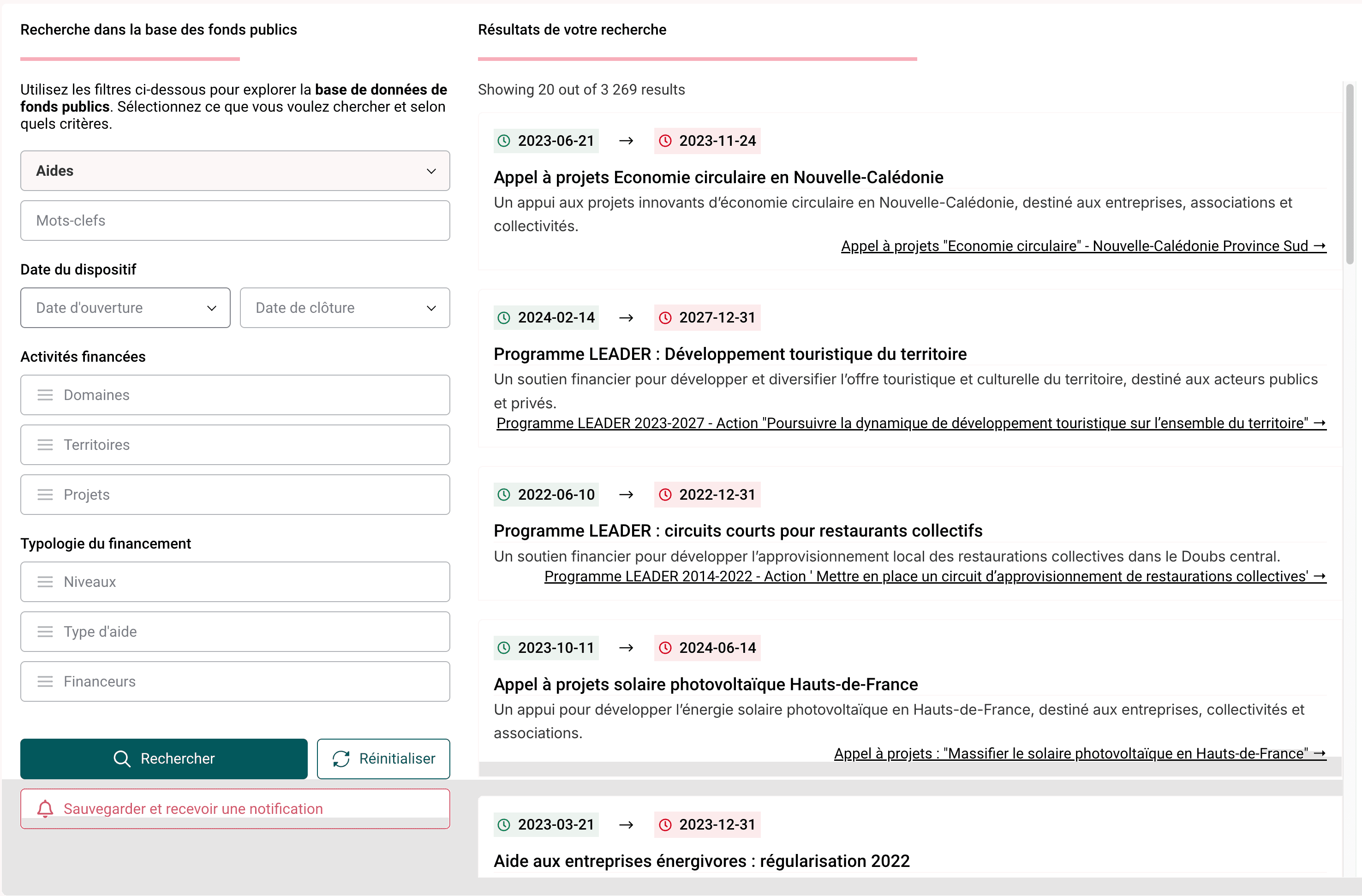

Dernières aides [février 2026]

Voici la liste des dernières aides pour Garantir ses prêts bancaires telle que mise à jour en novembre 2024.

Garantie Création du 10 avril 2025

- 10 avril 2025

La Garantie Création est un dispositif de soutien financier pour les PME en phase de création ou de première installation. Elle couvre 60% du financement lors de créations ex nihilo, reprises de fonds de commerce ou développement de nouvelles activités par des entrepreneurs existants. La garantie s’applique sur une durée de :

- 2 à 15 ans selon les projets

- Pour les entreprises capables de produire des comptes sociaux

- Hors secteurs d’intermédiation financière et immobilier

Ce dispositif facilite l’accès au crédit bancaire pour les entrepreneurs en phase de démarrage.

Aucune autre aide trouvée dans le domaine.