Comprendre les exonérations liées à l’activité professionnelle

Les exonérations liées à l’activité professionnelle réduisent ou suppriment certaines charges pour les entreprises. Ces dispositifs visent à stimuler l’emploi et le développement économique dans des secteurs ou zones géographiques spécifiques. Examinons les types d’exonérations et les critères d’éligibilité.

Types d’exonérations liées à l’activité

On distingue trois catégories principales d’exonérations :

- Exonérations de charges sociales

- Exonérations fiscales

- Exonérations spécifiques à certains secteurs d’activité

Les exonérations de charges sociales allègent les cotisations patronales. Les exonérations fiscales réduisent l’impôt sur les bénéfices ou les taxes locales. Certains secteurs, comme l’agriculture ou la recherche, bénéficient d’exonérations spécifiques.

Critères d’éligibilité aux exonérations liées à l’activité

L’accès aux exonérations dépend de plusieurs facteurs :

- Taille de l’entreprise

- Localisation géographique

- Secteur d’activité

- Nombre d’employés

- Chiffre d’affaires

Par exemple, les TPE et PME peuvent bénéficier d’exonérations particulières. Certaines zones géographiques, comme les QPV ou les ZRR, ouvrent droit à des allègements spécifiques. Le secteur d’activité, l’effectif et le chiffre d’affaires influencent également l’éligibilité aux différents dispositifs.

| Critère | Exemple d’exonération | Conditions |

|---|---|---|

| Taille | Réduction générale des cotisations patronales | Entreprises de moins de 250 salariés |

| Localisation | Exonération en ZRR | Implantation en Zone de Revitalisation Rurale |

| Secteur | Crédit d’impôt recherche | Activités de R&D |

Exonérations de charges sociales liées à l’activité

Les exonérations de charges sociales permettent aux entreprises de réduire leurs cotisations patronales. Ces dispositifs visent à alléger les coûts liés à l’emploi et à favoriser l’embauche. Nous examinerons la réduction générale des cotisations patronales et les exonérations spécifiques à certaines zones géographiques.

Réduction générale des cotisations patronales

La réduction générale des cotisations patronales s’applique aux salaires ne dépassant pas 1,6 fois le SMIC. Elle concerne les entreprises du secteur privé et se calcule en fonction de la rémunération annuelle du salarié.

Cette mesure permet aux employeurs de diminuer significativement le coût du travail pour les bas salaires. Son application automatique facilite sa mise en œuvre par les entreprises.

| Niveau de salaire | Taux de réduction | Cotisations concernées |

|---|---|---|

| SMIC | Maximal | Assurance maladie, allocations familiales, accidents du travail |

| Entre 1 et 1,6 SMIC | Dégressif | Assurance chômage, retraite complémentaire |

| Au-delà de 1,6 SMIC | Nul | Aucune |

Exonérations liées aux zones géographiques spécifiques

Certaines zones géographiques bénéficient d’exonérations de charges sociales pour stimuler leur développement économique. Ces dispositifs ciblent des territoires confrontés à des difficultés particulières.

Les Zones de Revitalisation Rurale (ZRR) visent à soutenir l’économie des territoires ruraux. Les entreprises s’y installant peuvent bénéficier d’une exonération totale de cotisations patronales pendant un an.

Les Bassins d’Emploi à Redynamiser (BER) concernent des zones touchées par des restructurations économiques. Les employeurs y bénéficient d’exonérations de charges sociales sur les bas salaires pour favoriser l’emploi local.

Les Zones Franches Urbaines-Territoires Entrepreneurs (ZFU-TE) ciblent les quartiers prioritaires de la politique de la ville. Les entreprises qui s’y implantent peuvent bénéficier d’allègements de charges sociales sur une période de 5 ans.

Ces dispositifs géographiques s’ajoutent à la réduction générale des cotisations patronales, offrant ainsi un soutien renforcé à l’emploi dans ces territoires spécifiques.

Exonérations fiscales liées à l’activité professionnelle

Les exonérations fiscales jouent un rôle important dans l’allègement des charges des entreprises. Elles permettent de réduire l’impôt sur les sociétés ou la taxe professionnelle. Ces dispositifs varient selon la nature de l’activité et la localisation de l’entreprise.

Deux types d’exonérations fiscales se distinguent : l’exonération d’impôt sur les bénéfices et les exonérations de contribution économique territoriale.

Exonération d’impôt sur les bénéfices

L’exonération d’impôt sur les bénéfices concerne certaines catégories d’entreprises :

- Les jeunes entreprises innovantes (JEI)

- Les entreprises nouvelles implantées dans des zones spécifiques

La durée et le taux d’exonération varient selon les dispositifs. Par exemple, les JEI peuvent bénéficier d’une exonération totale d’impôt sur les bénéfices pendant leur première année d’activité, suivie d’une exonération partielle les années suivantes.

Exonérations de contribution économique territoriale

La contribution économique territoriale comprend deux composantes :

- La cotisation foncière des entreprises (CFE)

- La cotisation sur la valeur ajoutée des entreprises (CVAE)

Les exonérations de ces contributions dépendent des décisions des collectivités territoriales. Certaines zones géographiques ou secteurs d’activité peuvent bénéficier d’exonérations totales ou partielles.

| Type d’exonération | Bénéficiaires | Durée |

|---|---|---|

| Impôt sur les bénéfices (JEI) | Jeunes entreprises innovantes | 1 an (total) + années suivantes (partiel) |

| CFE | Selon décisions locales | Variable |

| CVAE | Selon décisions locales | Variable |

Ces exonérations fiscales visent à soutenir le développement économique et l’innovation. Elles encouragent la création d’entreprises dans certaines zones géographiques et favorisent l’essor de secteurs stratégiques.

Exonérations sectorielles liées à l’activité

Les exonérations sectorielles permettent à certaines industries de bénéficier d’avantages fiscaux et sociaux spécifiques. Ces dispositifs visent à soutenir des secteurs stratégiques ou confrontés à des difficultés particulières. Examinons les exonérations proposées dans le domaine agricole et celui de la recherche et développement.

Exonérations pour le secteur agricole

Le secteur agricole bénéficie de plusieurs mesures d’allègement :

- Une exonération partielle de cotisations sociales pour les jeunes agriculteurs lors de leur installation

- Des dégrèvements de taxe foncière sur les propriétés non bâties

- Des exonérations en cas de calamités agricoles pour compenser les pertes de récoltes

Ces dispositifs visent à soutenir une filière soumise aux aléas climatiques et économiques.

Exonérations pour les activités de recherche et développement

Les entreprises innovantes peuvent accéder à différents avantages fiscaux :

- Le crédit d’impôt recherche (CIR) qui permet de déduire une partie des dépenses de R&D

- Le statut de jeune entreprise innovante (JEI) offrant des exonérations d’impôt sur les bénéfices

- Des allègements de charges sociales pour l’embauche de chercheurs

Ces mesures ont pour objectif de stimuler l’innovation et la compétitivité des entreprises françaises.

| Secteur | Type d’exonération | Bénéficiaires |

|---|---|---|

| Agriculture | Cotisations sociales | Jeunes agriculteurs |

| Agriculture | Taxe foncière | Propriétaires terriens |

| R&D | Crédit d’impôt | Entreprises innovantes |

Procédures pour bénéficier des exonérations liées à l’activité

Les démarches pour obtenir des exonérations liées à l’activité professionnelle varient selon leur nature. Cette section détaille les procédures à suivre, les documents à fournir et les délais à respecter pour en bénéficier.

Déclarations et formulaires pour les exonérations liées à l’activité

Chaque type d’exonération nécessite des formalités spécifiques. Les entreprises doivent généralement remplir des formulaires dédiés et effectuer des déclarations auprès des organismes sociaux.

Pour les exonérations de charges sociales, la déclaration s’effectue via la Déclaration Sociale Nominative (DSN). Les employeurs y indiquent les codes types de personnel (CTP) correspondant aux exonérations sollicitées.

Les exonérations fiscales, quant à elles, sont souvent demandées lors de la déclaration annuelle de résultats. Des formulaires supplémentaires peuvent être requis, comme le formulaire 2069-RCI pour le crédit d’impôt recherche.

| Type d’exonération | Document principal | Organisme destinataire |

|---|---|---|

| Charges sociales | DSN | URSSAF |

| Impôt sur les bénéfices | Déclaration de résultats | Services des impôts |

| Contribution économique territoriale | Formulaire 1447-C | Centre des finances publiques |

Calendrier et renouvellement des exonérations liées à l’activité

Les exonérations sont soumises à des échéances précises. La plupart des demandes doivent être effectuées avant le 31 décembre de l’année précédant leur application.

La durée des exonérations varie selon leur nature. Certaines sont accordées pour une période définie, d’autres sont renouvelables sous conditions. Par exemple, l’exonération jeune entreprise innovante (JEI) peut s’appliquer jusqu’à 8 ans après la création de l’entreprise.

Pour maintenir les exonérations, les entreprises doivent respecter des obligations de suivi. Elles peuvent inclure la transmission de rapports d’activité ou la mise à jour annuelle de leur situation auprès des organismes concernés.

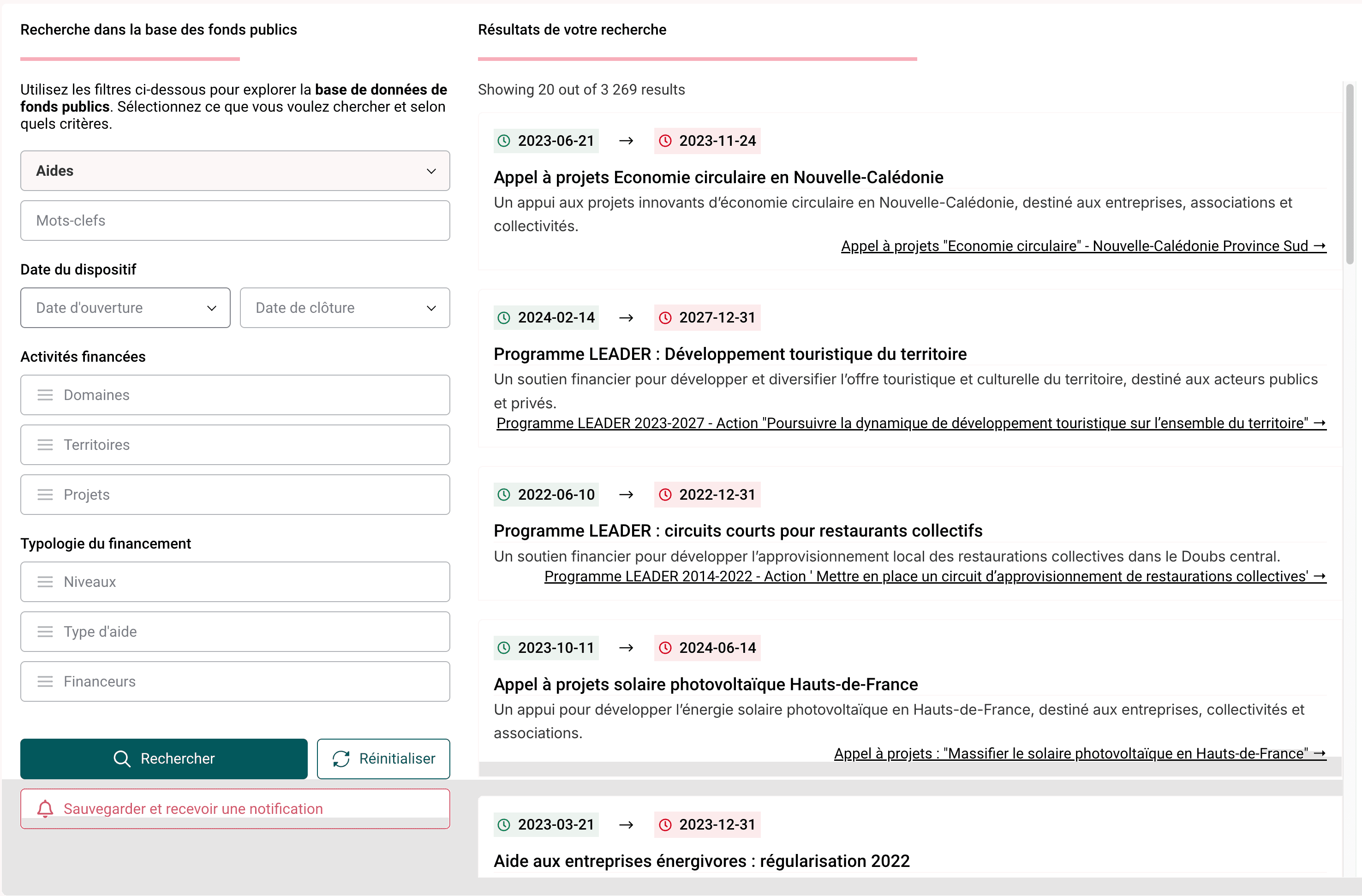

Dernières aides [février 2026]

Voici la liste des dernières aides pour Exonérations liées à l’activité telle que mise à jour en novembre 2024.

Aucune autre aide trouvée dans le domaine.