Comprendre les exonérations fiscales : définition et principes

Les exonérations fiscales jouent un rôle clé dans le système fiscal français. Cette section explore leur définition, leurs objectifs et les différentes formes qu’elles peuvent prendre. Nous verrons également le cadre légal qui les encadre.

Une exonération fiscale est une disposition légale qui permet à certains contribuables de ne pas payer un impôt ou une taxe, en totalité ou en partie. L’État utilise ces mesures pour encourager certains comportements économiques ou sociaux. Pour les contribuables, elles représentent une opportunité de réduire leur charge fiscale.

Il est important de distinguer l’exonération fiscale d’autres mécanismes :

- L’exonération supprime totalement ou partiellement l’impôt

- La déduction réduit la base imposable

- Le crédit d’impôt diminue directement le montant de l’impôt à payer

Types d’exonérations fiscales en France

Le système fiscal français propose diverses formes d’exonérations :

- Exonérations totales : suppression complète de l’impôt

- Exonérations partielles : réduction d’une partie de l’impôt

- Exonérations permanentes : sans limite de durée

- Exonérations temporaires : limitées dans le temps

- Exonérations automatiques : appliquées sans démarche particulière

- Exonérations conditionnelles : soumises à certains critères

| Type d’exonération | Durée | Application |

|---|---|---|

| Totale | Permanente | Automatique |

| Partielle | Temporaire | Conditionnelle |

| Mixte | Variable | Mixte |

Cadre légal des exonérations fiscales

Les exonérations fiscales sont encadrées par plusieurs textes législatifs, notamment le Code général des impôts et le Livre des procédures fiscales. L’administration fiscale veille à leur application correcte et équitable.

La législation sur les exonérations fiscales évolue régulièrement. Les lois de finances annuelles peuvent introduire de nouvelles exonérations, modifier ou supprimer celles existantes. Il est donc essentiel pour les contribuables de se tenir informés des changements qui pourraient les concerner.

Principales exonérations fiscales pour les particuliers

Les exonérations fiscales offrent aux particuliers des opportunités de réduire leur charge fiscale. Cette section explore les principales exonérations accessibles et les conditions d’éligibilité. Nous aborderons les exonérations liées à l’impôt sur le revenu et celles concernant la fiscalité du patrimoine.

Exonérations liées à l’impôt sur le revenu

Certains revenus bénéficient d’exonérations fiscales. Les intérêts des livrets d’épargne réglementés, comme le Livret A ou le Livret de Développement Durable et Solidaire (LDDS), sont exonérés d’impôt sur le revenu.

La situation familiale peut aussi ouvrir droit à des exonérations. Les familles nombreuses bénéficient de parts fiscales supplémentaires, réduisant potentiellement leur imposition.

Les personnes âgées ou en situation de handicap peuvent bénéficier d’abattements spécifiques sur leurs revenus imposables, allégeant leur charge fiscale.

| Type d’exonération | Bénéficiaires | Avantage fiscal |

|---|---|---|

| Livrets d’épargne réglementés | Tous les épargnants | Exonération totale des intérêts |

| Quotient familial | Familles nombreuses | Parts fiscales supplémentaires |

| Abattement spécifique | Personnes âgées ou handicapées | Réduction du revenu imposable |

Exonérations sur la fiscalité du patrimoine

La taxe d’habitation fait l’objet d’exonérations partielles ou totales pour de nombreux foyers, en fonction de leurs revenus et de la valeur locative du logement.

Des exonérations de taxe foncière existent pour certaines catégories de propriétaires, comme les personnes âgées aux revenus modestes ou les propriétaires de logements économes en énergie.

Dans le domaine des donations et successions, des abattements et exonérations s’appliquent selon le lien de parenté et la nature des biens transmis. Par exemple, les dons familiaux de sommes d’argent bénéficient d’exonérations sous certaines conditions.

Ces exonérations fiscales visent à alléger la charge fiscale des particuliers en tenant compte de leur situation personnelle et patrimoniale. Il est recommandé de se renseigner auprès de l’administration fiscale pour connaître les exonérations auxquelles vous pouvez prétendre.

Exonérations fiscales pour les entreprises

Les exonérations fiscales jouent un rôle clé dans la stratégie financière des entreprises. Elles permettent de réduire la charge fiscale et d’optimiser les ressources. Pour en bénéficier, les entreprises doivent répondre à des critères spécifiques liés à leur taille, leur secteur d’activité ou leur localisation. Cette section explore les principales exonérations liées à l’impôt sur les sociétés et aux charges sociales.

Exonérations liées à l’impôt sur les sociétés

L’impôt sur les sociétés est un poste important pour les entreprises. Certaines exonérations peuvent l’alléger considérablement :

Les jeunes entreprises innovantes bénéficient d’une exonération totale pendant leur première année bénéficiaire, puis d’une réduction de 50% l’année suivante. Ce dispositif vise à soutenir l’innovation et la recherche.

Les entreprises implantées dans les zones franches urbaines profitent d’une exonération totale pendant 5 ans, puis dégressive sur 3 ans. Cette mesure favorise le développement économique dans des quartiers prioritaires.

Les entreprises nouvelles peuvent être exonérées totalement pendant 2 ans, puis partiellement les 3 années suivantes, sous certaines conditions. Ce dispositif encourage la création d’entreprises et l’emploi.

| Type d’exonération | Durée | Conditions principales |

|---|---|---|

| Jeunes entreprises innovantes | 2 ans | Moins de 8 ans, dépenses de R&D |

| Zones franches urbaines | 5 ans + 3 ans dégressifs | Implantation en ZFU, effectif limité |

| Entreprises nouvelles | 2 ans + 3 ans partiels | Activité nouvelle, indépendance |

Exonérations de charges sociales

Les charges sociales représentent une part importante des coûts pour les entreprises. Plusieurs dispositifs d’exonération existent :

L’embauche de certains salariés, comme les jeunes ou les seniors, peut donner droit à des exonérations de cotisations patronales. Ces mesures visent à favoriser l’emploi de publics spécifiques.

Les contrats d’apprentissage et de professionnalisation bénéficient d’exonérations pour encourager la formation et l’insertion professionnelle des jeunes.

Les travailleurs indépendants disposent de dispositifs spécifiques, comme l’ACRE (Aide aux Créateurs et Repreneurs d’Entreprise), qui offre une exonération partielle de charges sociales pendant un an.

Ces exonérations fiscales et sociales constituent des leviers importants pour les entreprises. Elles permettent de réduire les coûts et de favoriser le développement économique. Cependant, leur mise en œuvre nécessite une bonne connaissance des règles et des procédures administratives.

Procédures pour bénéficier des exonérations fiscales

Pour profiter des exonérations fiscales, il faut connaître les démarches à suivre. Le contribuable joue un rôle actif dans ce processus. Cette section détaille les procédures pour les particuliers et les entreprises.

Démarches pour les particuliers

Les particuliers doivent suivre des étapes spécifiques pour obtenir leurs exonérations fiscales :

- Déclaration des revenus : Certaines exonérations s’appliquent automatiquement lors de la déclaration annuelle.

- Demandes spécifiques : D’autres exonérations nécessitent une demande auprès de l’administration fiscale.

- Justificatifs : Pour les exonérations conditionnelles, des documents justificatifs sont à fournir.

Le respect de ces procédures assure aux particuliers de bénéficier des avantages fiscaux auxquels ils ont droit.

Procédures pour les entreprises

Les entreprises suivent un processus différent pour leurs exonérations fiscales :

- Création d’entreprise : Des formalités spécifiques existent lors de la création pour demander certaines exonérations.

- Déclarations fiscales : Des déclarations particulières sont requises pour les exonérations d’impôt sur les sociétés.

- Suivi pluriannuel : Certaines exonérations nécessitent un suivi et un renouvellement sur plusieurs années.

Une bonne connaissance de ces procédures permet aux entreprises d’optimiser leur situation fiscale.

| Type de contribuable | Principale démarche | Fréquence |

|---|---|---|

| Particulier | Déclaration de revenus | Annuelle |

| Entreprise nouvelle | Demande lors de la création | Unique |

| Entreprise existante | Déclaration fiscale spécifique | Variable selon l’exonération |

Que vous soyez un particulier ou une entreprise, la maîtrise de ces procédures est essentielle pour bénéficier pleinement des exonérations fiscales auxquelles vous avez droit.

Limites et contrôles des exonérations fiscales

Les exonérations fiscales, bien qu’avantageuses, sont encadrées par des règles strictes. Cette section aborde les enjeux du contrôle pour l’État, la responsabilité du contribuable, ainsi que les plafonnements, restrictions et procédures de vérification en place.

Nous examinerons d’abord les plafonnements et restrictions des exonérations, puis nous nous pencherons sur les contrôles et sanctions en cas d’abus.

Plafonnements et restrictions des exonérations

Les exonérations fiscales sont soumises à des limites pour éviter les abus et garantir l’équité fiscale. Ces restrictions se manifestent sous plusieurs formes :

1. Limites de cumul : Le contribuable ne peut pas toujours combiner plusieurs exonérations. L’administration fiscale fixe des plafonds pour éviter une réduction excessive de l’impôt dû.

2. Durées maximales : Certaines exonérations sont temporaires. Par exemple, les jeunes entreprises innovantes bénéficient d’exonérations d’impôt sur les sociétés pendant une période limitée.

3. Conditions de maintien : Les exonérations peuvent être révoquées si le contribuable ne respecte pas certaines conditions. Par exemple, le maintien d’un certain nombre d’emplois pour les entreprises en zones franches urbaines.

| Type d’exonération | Durée maximale | Conditions de maintien |

|---|---|---|

| Jeune entreprise innovante | 5 ans | Investissement en R&D |

| Zone franche urbaine | 8 ans | Maintien des emplois |

| Livret A | Illimitée | Respect du plafond |

Contrôles et sanctions en cas d’abus

L’administration fiscale veille au respect des règles d’exonération. Elle dispose de plusieurs moyens de contrôle :

1. Procédures de vérification : L’administration peut effectuer des contrôles sur pièces ou sur place pour s’assurer de la légitimité des exonérations appliquées.

2. Conséquences d’une exonération indue : En cas d’abus, le contribuable devra rembourser les sommes indûment exonérées, avec des intérêts de retard et potentiellement des pénalités.

3. Recours possibles : En cas de désaccord sur une exonération, le contribuable peut contester la décision de l’administration fiscale. Des procédures de recours gracieux et contentieux sont prévues.

Le respect des règles d’exonération fiscale est primordial. Les contribuables doivent rester vigilants et s’informer régulièrement des évolutions législatives pour éviter tout litige avec l’administration fiscale.

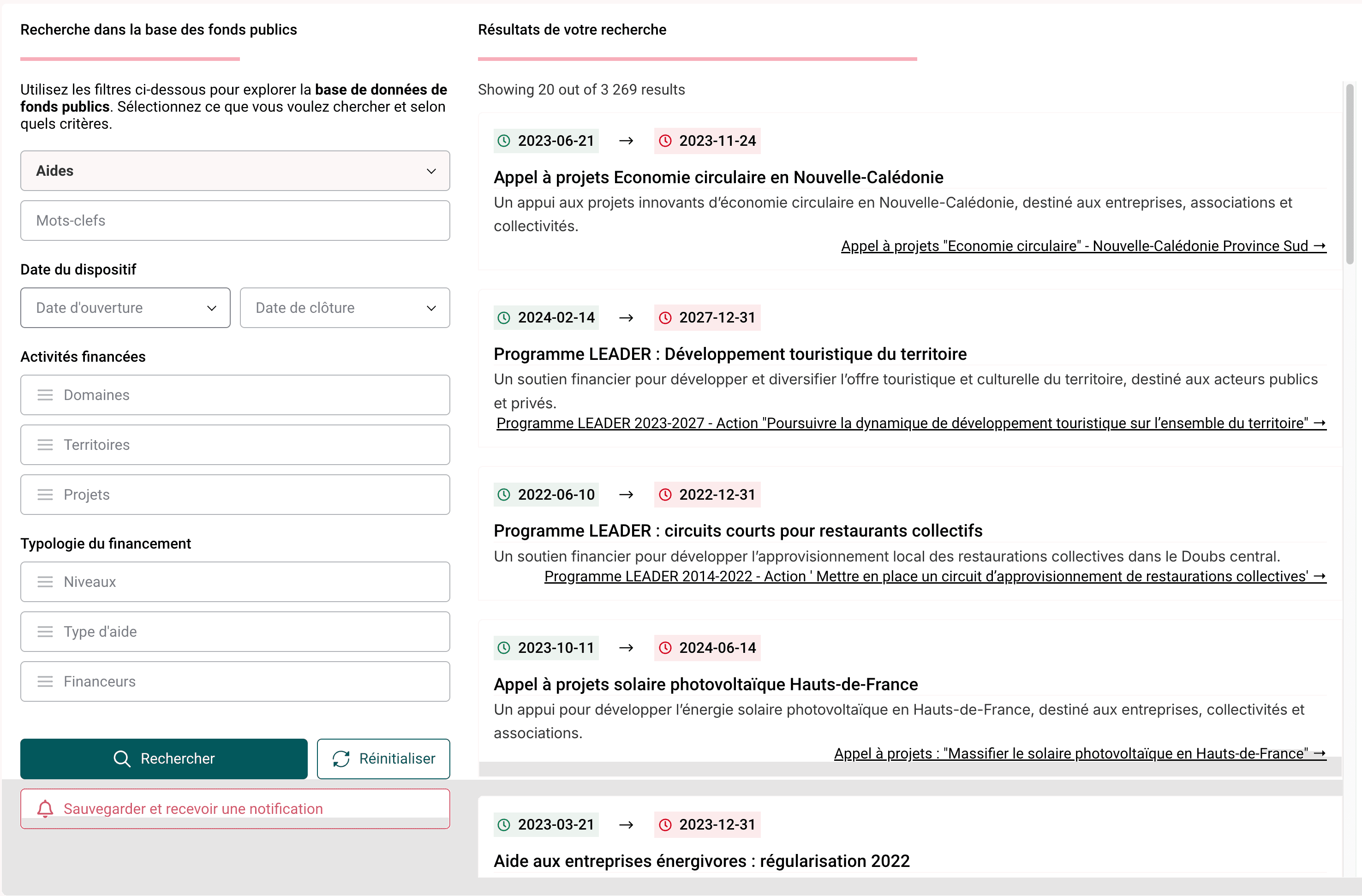

Dernières aides [mars 2026]

Voici la liste des dernières aides pour Connaître les exonérations fiscales telle que mise à jour en novembre 2024.

Bassins Urbains à Dynamiser (BUD) - Exonération d'impôt sur les bénéfices du 7 janvier 2025

- 7 janvier 2025

- 31 décembre 2026

Le dispositif Bassins Urbains à Dynamiser (BUD) – Exonération d’impôt sur les bénéfices offre un soutien financier aux entreprises créées entre 2018 et 2026 dans ces zones spécifiques. Ce dispositif propose :

- Une exonération totale d’impôt pendant les 2 premières années

- Des abattements dégressifs de 75% à 25% sur les 3 années suivantes

- Un plafond d’avantage fiscal fixé à 7,5 M€

Cette aide s’adresse aux PME exerçant des activités industrielles, commerciales ou artisanales dans des territoires répondant à des critères socio-économiques précis.

Aucune autre aide trouvée dans le domaine.