Comprendre les microcrédits

Les microcrédits sont des prêts de faible montant destinés aux personnes exclues du système bancaire traditionnel. Ce concept, popularisé par Muhammad Yunus au Bangladesh dans les années 1970, vise à favoriser l’inclusion financière et le développement économique. Cette section explore la définition, les caractéristiques et les types de microcrédits disponibles.

Définition et caractéristiques des microcrédits

Les microcrédits se distinguent par plusieurs aspects :

- Montants généralement inférieurs à 25 000 euros

- Durées de remboursement courtes, souvent de 6 à 48 mois

- Taux d’intérêt variables selon les organismes prêteurs

- Absence de garanties financières requises

Ces caractéristiques permettent aux microcrédits de s’adapter aux besoins spécifiques des emprunteurs exclus du système bancaire traditionnel.

Types de microcrédits disponibles

Il existe plusieurs catégories de microcrédits, chacune répondant à des besoins différents :

- Microcrédit personnel : finance des projets d’insertion sociale ou professionnelle

- Microcrédit professionnel : permet de créer ou développer une petite entreprise

- Microcrédit agricole : destiné aux petits exploitants agricoles

- Microcrédit social : répond à des besoins urgents

Chaque type de microcrédit offre des solutions adaptées aux différentes situations des emprunteurs.

| Type de microcrédit | Montant maximal | Durée typique |

|---|---|---|

| Personnel | 5 000 € | 6 à 36 mois |

| Professionnel | 25 000 € | 12 à 48 mois |

| Agricole | 10 000 € | 12 à 36 mois |

Ces différents types de microcrédits offrent des options de financement adaptées aux besoins variés des emprunteurs, contribuant ainsi à l’inclusion financière et au développement économique.

Subventions pour microcrédits en France

Les subventions pour microcrédits sont des aides financières accordées par l’État ou les collectivités territoriales. Elles visent à soutenir le développement du microcrédit et à en faciliter l’accès. Cette section explore les dispositifs de soutien et les critères d’éligibilité pour ces subventions.

Dispositifs de soutien aux microcrédits

Plusieurs mécanismes existent pour appuyer le secteur du microcrédit en France :

- Le Fonds de cohésion sociale, géré par la Caisse des Dépôts

- Des garanties publiques couvrant une partie du risque de défaut

- Des subventions aux associations et organismes de microcrédit pour leurs frais de fonctionnement

- Des aides à l’accompagnement des bénéficiaires de microcrédits

Ces dispositifs permettent de réduire les risques pour les prêteurs et de rendre les microcrédits plus accessibles.

Critères d’éligibilité aux subventions pour microcrédits

Pour bénéficier de ces subventions, les organismes doivent répondre à certains critères :

- Avoir un statut juridique approprié (association, fondation, établissement de crédit)

- Cibler un public spécifique (personnes en situation de précarité, entrepreneurs, etc.)

- Respecter les plafonds de taux d’intérêt fixés par la réglementation

- Mettre en place un accompagnement des bénéficiaires

Ces critères visent à garantir que les subventions bénéficient aux projets les plus pertinents et efficaces.

| Dispositif | Objectif | Bénéficiaires |

|---|---|---|

| Fonds de cohésion sociale | Garantir les microcrédits | Organismes de microcrédit |

| Subventions de fonctionnement | Couvrir les frais opérationnels | Associations de microcrédit |

| Aides à l’accompagnement | Soutenir les bénéficiaires | Structures d’accompagnement |

Procédure de demande de subventions pour microcrédits

La demande de subventions pour microcrédits implique un processus administratif précis. Les organismes doivent préparer un dossier détaillé et fournir des justificatifs pour obtenir ces aides. Examinons les étapes à suivre et les documents à rassembler.

Étapes pour obtenir des subventions de microcrédits

L’obtention de subventions pour microcrédits se déroule en plusieurs phases :

- Identifier les sources de subventions adaptées au projet

- Constituer le dossier de demande avec les pièces justificatives

- Déposer la demande auprès de l’organisme compétent

- Attendre l’évaluation du dossier par un comité d’attribution

- Recevoir la notification de la décision

En cas d’accord, les fonds sont versés à l’organisme demandeur.

Documents nécessaires pour la demande de subventions

Pour constituer un dossier complet, les documents suivants sont généralement requis :

- Statuts de l’organisme et rapport d’activité

- Plan de financement détaillé du projet de microcrédit

- Prévisions budgétaires et objectifs de développement

- Conventions de partenariat avec d’autres acteurs du secteur

- Bilans des actions précédentes en matière de microcrédit

| Document | Fonction | Importance |

|---|---|---|

| Statuts de l’organisme | Établir la légitimité | Élevée |

| Plan de financement | Détailler l’utilisation des fonds | Élevée |

| Conventions de partenariat | Démontrer l’ancrage dans le secteur | Moyenne |

La préparation minutieuse de ces documents augmente les chances d’obtenir les subventions demandées pour les projets de microcrédits.

Impact des subventions sur le développement des microcrédits

Les subventions jouent un rôle majeur dans l’expansion du secteur du microcrédit en France. Elles permettent de réduire les coûts pour les bénéficiaires finaux et d’élargir l’accès à ces financements. Cette section explore les effets des subventions sur l’offre de microcrédits et évalue leur efficacité.

Effets des subventions sur l’offre de microcrédits

Les subventions stimulent le développement de l’offre de microcrédits de plusieurs manières :

- Augmentation du nombre d’organismes proposant des microcrédits

- Élargissement de la gamme de produits de microcrédit disponibles

- Amélioration de l’accompagnement des bénéficiaires

- Réduction des taux d’intérêt grâce aux garanties publiques

Ces effets combinés permettent d’accroître l’accessibilité et l’attractivité des microcrédits pour les porteurs de projets.

Évaluation de l’efficacité des subventions pour microcrédits

L’évaluation de l’impact des subventions sur le secteur du microcrédit repose sur plusieurs indicateurs :

- Suivi du nombre de microcrédits accordés et des montants alloués

- Analyse du taux de remboursement et de la pérennité des projets financés

- Mesure de l’impact social et économique sur les bénéficiaires

Les organismes subventionneurs exigent des rapports d’évaluation réguliers pour s’assurer de l’efficacité des fonds alloués.

| Indicateur | Objectif | Méthode d’évaluation |

|---|---|---|

| Nombre de microcrédits | Mesurer l’accès au financement | Statistiques annuelles |

| Taux de remboursement | Évaluer la viabilité des projets | Suivi des échéanciers |

| Impact social | Analyser les retombées sur les bénéficiaires | Enquêtes de terrain |

Ces évaluations permettent d’ajuster les politiques de subventions pour optimiser leur impact sur le développement du microcrédit en France.

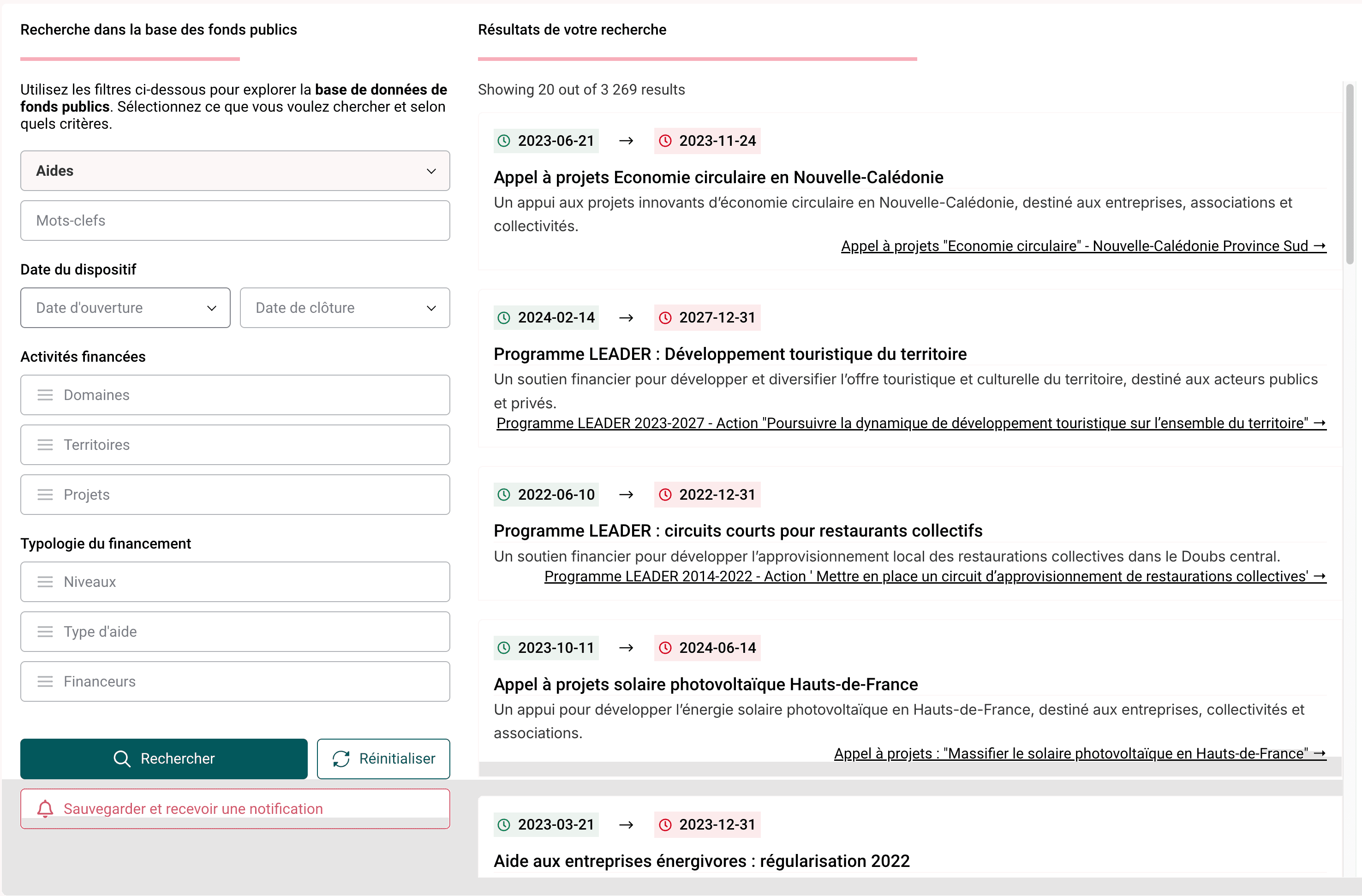

Dernières aides [janvier 2026]

Voici la liste des dernières aides pour Micro-crédits telle que mise à jour en novembre 2024.

Prêt d'honneur Réseau Entreprendre Normandie Ouest du 2 décembre 2024

- 2 décembre 2024

Le Prêt d’honneur Réseau Entreprendre Normandie Ouest propose un financement d’entreprise sans intérêt ni garantie de 15 000 à 40 000 €. Ce dispositif s’adresse aux entrepreneurs en phase de création, reprise ou développement d’activité. Le programme comprend :

- Un prêt personnel remboursable sur 3 à 5 ans

- Un accompagnement individuel par un chef d’entreprise bénévole pendant 2 ans

- Des rencontres mensuelles avec d’autres entrepreneurs

Le montant accordé ne peut excéder l’apport personnel du candidat et vient renforcer les fonds propres du projet.

Prêt d'honneur Initiative Sarthe du 7 mars 2024

- 15 avril 2025

Le Prêt d’honneur Initiative Sarthe est un financement à taux zéro accordé sans garantie, d’un montant entre 5 000 € et 30 000 €, pour soutenir la création ou reprise d’entreprise. Ce dispositif génère un effet de levier considérable sur les financements bancaires : pour 1 € prêté, l’entrepreneur obtient en moyenne 9,5 € de prêt bancaire. Le programme comprend :

- Un accompagnement gratuit avant et après la création

- Une aide au montage de dossiers pour des aides publiques complémentaires

- Un suivi personnalisé qui sécurise le projet (90% de taux de pérennité à 3 ans)

Ce soutien s’adresse à tous les porteurs de projet, sans conditions d’âge ou de ressources financières.

Prêt d'honneur Initiative Boulogne-sur-Mer du 6 mars 2024

- 15 avril 2025

Le Prêt d’honneur Initiative Boulogne-sur-Mer est un prêt sans intérêt ni garantie, d’un montant entre 5 000 € et 30 000 €, accordé aux porteurs de projets de création ou reprise d’entreprise. Ce financement d’entreprise permet de :

- Faciliter l’accès au crédit bancaire (1€ de prêt d’honneur génère 9,5€ de prêt bancaire)

- Bénéficier d’un accompagnement gratuit et personnalisé

- Accéder à des dispositifs financiers publics complémentaires

Le taux de réussite des entreprises soutenues atteint 90% après 3 ans, contre 70% en moyenne nationale.

Prêt d'honneur Initiative Pays de Martigues du 4 mars 2024

- 14 avril 2025

Le Prêt d’honneur Initiative Pays de Martigues est un financement sans intérêt ni garantie, accordé à titre personnel aux porteurs de projets de création ou reprise d’entreprise. D’un montant entre 5 000 € et 30 000 €, il est systématiquement couplé à un financement bancaire (ratio moyen de 1:9,5). Ce dispositif comprend :

- Un accompagnement gratuit avant et après création

- Une aide au montage de dossiers pour des aides publiques complémentaires

- Un suivi dans la durée qui sécurise le projet

Le taux de pérennité des entreprises soutenues atteint 90% après 3 ans, contre 70% en moyenne nationale.

Prêt d'honneur Initiative Loiret du 4 mars 2024

- 14 avril 2025

Le Prêt d’honneur Initiative Loiret est un prêt sans intérêt ni garantie accordé aux créateurs et repreneurs d’entreprise, d’un montant entre 5 000 € et 30 000 €. Ce dispositif de financement comprend :

- Un effet levier important sur les prêts bancaires (1€ de prêt d’honneur génère 9,5€ de prêt bancaire)

- Un accompagnement gratuit avant et après la création

- Un accès facilité à d’autres aides financières publiques

Avec un taux de pérennité de 90% à 3 ans, ce soutien financier s’adresse à tous les porteurs de projet, indépendamment de leur âge ou situation financière.

Prêt d'honneur Initiative Corrèze du 4 mars 2024

- 14 avril 2025

Le Prêt d’honneur Initiative Corrèze est un dispositif de financement d’entreprise sans intérêt ni garantie, accordé à titre personnel. D’un montant entre 5 000 € et 30 000 €, il s’adresse aux porteurs de projets de création ou reprise d’entreprise et offre :

- Un effet levier sur les prêts bancaires (1 € de prêt d’honneur génère 9,5 € de prêt bancaire)

- Un accompagnement gratuit avant et après la création

- Un accès à des dispositifs financiers publics complémentaires

Ce soutien sécurise les projets avec un taux de pérennité de 90% à 3 ans.

Aucune autre aide trouvée dans le domaine.