Comprendre les exonérations liées à l’implantation

Les exonérations liées à l’implantation sont des dispositifs fiscaux qui encouragent l’installation d’entreprises dans des zones géographiques spécifiques. Ces mesures s’inscrivent dans une politique d’aménagement du territoire et de développement économique local. Elles concernent différents types d’impôts et de charges sociales.

Explorons les types d’exonérations proposées et les zones éligibles à ces avantages fiscaux.

Types d’exonérations liées à l’implantation

Les entreprises peuvent bénéficier de plusieurs types d’allègements fiscaux :

- Exonérations de taxe foncière sur les propriétés bâties

- Exonérations de cotisation foncière des entreprises (CFE)

- Exonérations de cotisation sur la valeur ajoutée des entreprises (CVAE)

- Exonérations de charges sociales patronales

Ces dispositifs visent à réduire les coûts d’installation et de fonctionnement des entreprises dans certaines zones.

Zones éligibles aux exonérations d’implantation

Les exonérations s’appliquent à des territoires spécifiques, définis par la loi :

- Zones de revitalisation rurale (ZRR)

- Quartiers prioritaires de la politique de la ville (QPV)

- Zones franches urbaines – territoires entrepreneurs (ZFU-TE)

- Bassins d’emploi à redynamiser (BER)

- Zones de restructuration de la défense (ZRD)

Chaque zone présente des caractéristiques économiques et sociales particulières, justifiant la mise en place de ces avantages fiscaux.

| Zone | Caractéristiques | Principaux avantages |

|---|---|---|

| ZRR | Zones rurales en difficulté | Exonérations d’impôts sur les bénéfices |

| QPV | Quartiers urbains défavorisés | Exonérations de charges sociales |

| ZFU-TE | Quartiers de plus de 10 000 habitants | Exonérations fiscales et sociales |

Ces exonérations varient en durée et en intensité selon la zone d’implantation et le type d’entreprise concernée.

Conditions d’éligibilité aux exonérations liées à l’implantation

Les exonérations liées à l’implantation sont soumises à des conditions spécifiques. Ces critères varient selon le type d’exonération et la zone géographique. Certains sont communs à plusieurs dispositifs. Examinons les critères généraux puis les spécificités par zone.

Critères généraux pour les exonérations d’implantation

Pour bénéficier des exonérations liées à l’implantation, les entreprises doivent répondre à plusieurs critères :

- Implantation physique dans la zone éligible

- Création ou reprise d’activité

- Effectif limité (souvent aux PME)

- Nature de l’activité (certains secteurs exclus)

- Absence de lien de dépendance avec d’autres entreprises

Ces conditions visent à cibler les entreprises qui contribueront au développement économique local.

Spécificités des exonérations liées à l’implantation par zone

Chaque zone d’implantation offre des avantages fiscaux différents :

| Zone | Type d’exonération | Durée |

|---|---|---|

| ZRR | Impôt sur les bénéfices | 5 ans + 3 ans dégressifs |

| QPV | Charges sociales | 5 ans |

| ZFU-TE | Impôt sur les bénéfices | 5 ans + 3 à 9 ans dégressifs |

| BER | Charges sociales et impôt sur les bénéfices | 7 ans |

| ZRD | Variables | Selon taille et date d’implantation |

Ces dispositifs visent à stimuler l’activité économique dans des zones spécifiques. Les entreprises doivent vérifier leur éligibilité avant de s’implanter pour profiter de ces avantages.

Procédures pour bénéficier des exonérations liées à l’implantation

Les démarches pour obtenir des exonérations liées à l’implantation varient selon le dispositif choisi. Certaines sont appliquées automatiquement, tandis que d’autres nécessitent une demande explicite de la part de l’entreprise. Cette section détaille les étapes administratives à suivre et explique comment assurer le suivi et le renouvellement de ces avantages fiscaux.

Démarches administratives pour les exonérations d’implantation

L’obtention d’exonérations liées à l’implantation commence par une déclaration auprès des services fiscaux. Cette étape est cruciale lors de la création ou de l’installation de l’entreprise dans une zone éligible.

Les entreprises doivent remplir des formulaires spécifiques, qui diffèrent selon le type d’exonération demandée. Ces documents permettent à l’administration d’évaluer l’éligibilité de l’entreprise au dispositif souhaité.

Pour appuyer leur demande, les entreprises doivent fournir divers justificatifs, tels que :

- Une attestation d’implantation dans la zone concernée

- Des documents comptables prouvant l’activité de l’entreprise

- Des preuves de création d’emplois, si requis par le dispositif

Il est essentiel de respecter les délais de déclaration fixés par l’administration. Un retard peut entraîner la perte du bénéfice de l’exonération pour l’année concernée.

| Type d’exonération | Délai de déclaration | Documents à fournir |

|---|---|---|

| ZFU-TE | Dans les 3 mois suivant l’implantation | Formulaire 2079-ZFU, attestation d’implantation |

| BER | Avant le 31 décembre de l’année d’implantation | Formulaire 2079-BER, justificatifs d’investissement |

| ZRR | Dans les 6 mois suivant l’implantation | Formulaire 2079-ZRR, preuve de création d’emplois |

Suivi et renouvellement des exonérations d’implantation

Une fois l’exonération obtenue, l’entreprise doit maintenir son activité dans la zone éligible pendant toute la durée du dispositif. Ce maintien est une condition sine qua non pour continuer à bénéficier des avantages fiscaux.

Chaque année, l’entreprise doit effectuer des déclarations pour confirmer qu’elle respecte toujours les conditions d’éligibilité. Ces déclarations permettent à l’administration de vérifier que l’entreprise continue de remplir les critères nécessaires.

L’administration fiscale et les organismes sociaux peuvent effectuer des contrôles pour s’assurer de la véracité des informations fournies. Il est donc primordial de conserver tous les documents justificatifs pendant la durée de l’exonération.

Pour les exonérations à durée limitée, les entreprises doivent anticiper la fin de la période d’avantage fiscal. Certains dispositifs permettent un renouvellement, sous réserve de remplir à nouveau les conditions d’éligibilité. Il est recommandé d’entamer les démarches de renouvellement plusieurs mois avant l’expiration de l’exonération en cours.

Impact des exonérations liées à l’implantation sur les entreprises

Les exonérations d’implantation influencent la santé financière et les stratégies des entreprises. Elles offrent des avantages économiques, mais comportent aussi des limites à prendre en compte. Examinons ces aspects plus en détail.

Avantages financiers des exonérations d’implantation

Les exonérations d’implantation allègent les charges fiscales et sociales des entreprises pendant leurs premières années d’activité. Cette réduction des coûts améliore leur compétitivité sur le marché.

Les économies réalisées facilitent l’investissement et l’embauche, soutenant ainsi la croissance de l’entreprise. Dans les zones économiquement fragiles, ces dispositifs contribuent à la pérennité des activités.

| Avantage | Impact | Durée typique |

|---|---|---|

| Réduction des charges | Amélioration de la trésorerie | 3 à 5 ans |

| Soutien à l’investissement | Accélération de la croissance | Pendant la période d’exonération |

| Aide à l’embauche | Développement des équipes | Variable selon les dispositifs |

Limites et points d’attention des exonérations liées à l’implantation

Malgré leurs avantages, ces exonérations présentent des défis. Certains dispositifs impliquent des démarches administratives complexes, nécessitant du temps et des ressources.

Les exonérations peuvent créer des disparités entre les zones éligibles et non éligibles, influençant la concurrence locale. Les entreprises doivent anticiper la fin des exonérations dans leur plan d’affaires pour assurer une transition en douceur.

Une stratégie à long terme, dépassant la période d’exonération, est essentielle pour garantir la viabilité de l’entreprise après la fin des avantages fiscaux.

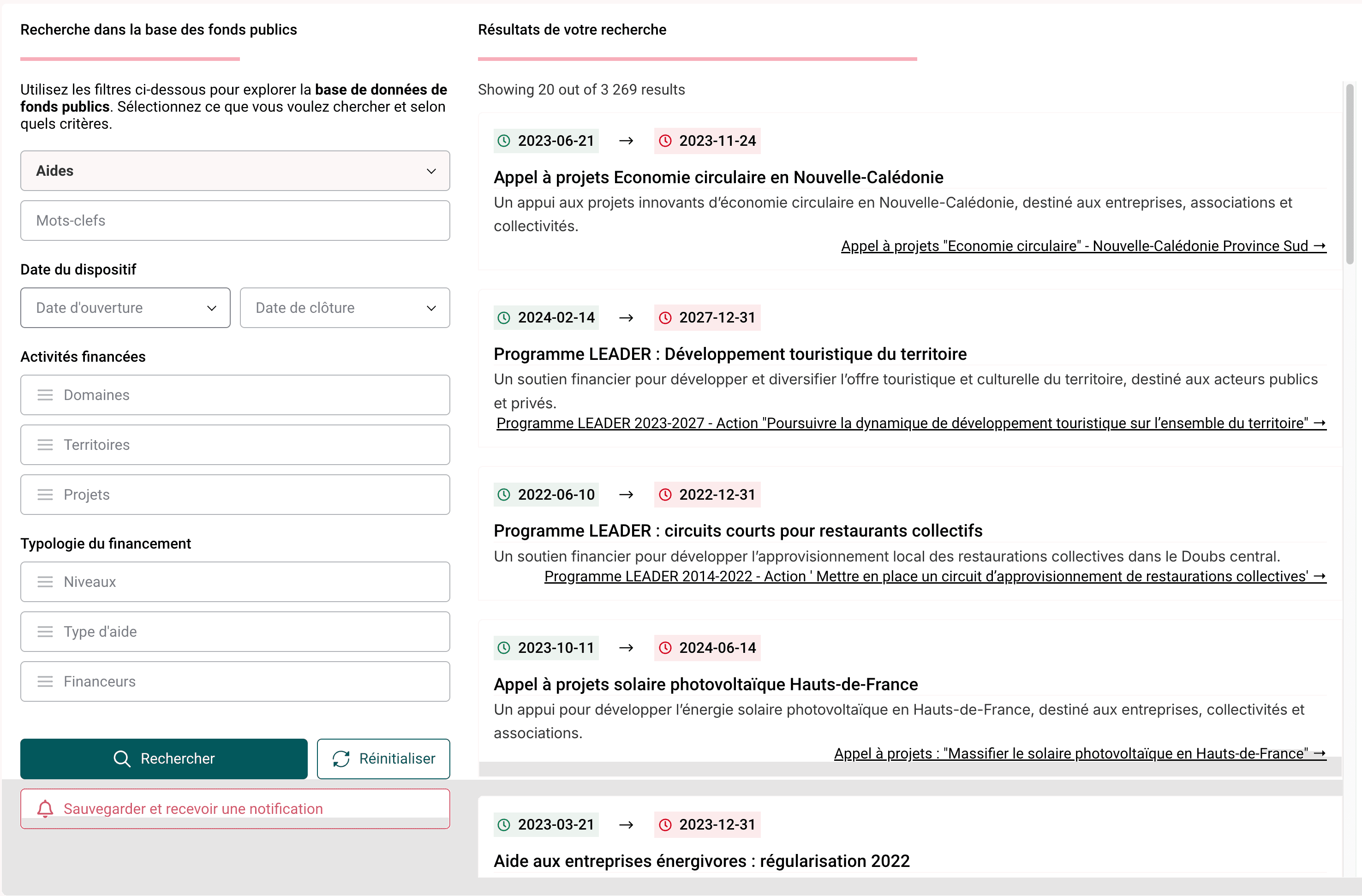

Dernières aides [février 2026]

Voici la liste des dernières aides pour Exonérations liées à l’implantation telle que mise à jour en novembre 2024.

Bassins Urbains à Dynamiser (BUD) - Exonération d'impôt sur les bénéfices du 7 janvier 2025

- 7 janvier 2025

- 31 décembre 2026

Le dispositif Bassins Urbains à Dynamiser (BUD) – Exonération d’impôt sur les bénéfices offre un soutien financier aux entreprises créées entre 2018 et 2026 dans ces zones spécifiques. Ce dispositif propose :

- Une exonération totale d’impôt pendant les 2 premières années

- Des abattements dégressifs de 75% à 25% sur les 3 années suivantes

- Un plafond d’avantage fiscal fixé à 7,5 M€

Cette aide s’adresse aux PME exerçant des activités industrielles, commerciales ou artisanales dans des territoires répondant à des critères socio-économiques précis.

France Ruralité Revitalisation (FRR) - Exonération de l'impôt sur le revenu ou sur les sociétés du 2 juillet 2024

- 10 janvier 2025

Le dispositif France Ruralité Revitalisation (FRR) offre une exonération fiscale aux entreprises s’implantant dans des zones rurales vulnérables. Ce soutien financier permet :

- Une exonération totale d’impôt sur le revenu ou sociétés pendant 5 ans

- Une réduction dégressive de 75% à 25% sur les 3 années suivantes

Destiné aux entreprises de moins de 11 salariés créées entre juillet 2024 et décembre 2029, ce dispositif est plafonné à 300 000€ sur 3 exercices consécutifs.

Aucune autre aide trouvée dans le domaine.