Comprendre les exonérations fiscales et sociales

Les exonérations fiscales et sociales sont des dispositifs qui permettent aux entreprises de réduire leurs charges. Les exonérations fiscales diminuent ou suppriment l’impôt dû, tandis que les exonérations sociales allègent les cotisations patronales. Ces mesures visent à stimuler l’économie et l’emploi.

Examinons les principaux types d’exonérations fiscales pour les entreprises ainsi que les exonérations de charges sociales les plus courantes.

Types d’exonérations fiscales pour les entreprises

Les entreprises peuvent bénéficier de plusieurs types d’exonérations fiscales :

- Le Crédit d’Impôt Recherche (CIR) : il permet de déduire une partie des dépenses de R&D de l’impôt sur les sociétés.

- L’exonération d’impôt sur les sociétés pour les jeunes entreprises innovantes : elle s’applique pendant les premières années d’activité.

- Les réductions d’impôts pour les investissements dans certaines zones géographiques : elles encouragent le développement économique local.

Ces dispositifs varient selon le secteur d’activité, la taille de l’entreprise et sa localisation.

Principales exonérations de charges sociales

Les employeurs peuvent également profiter d’allègements sur leurs cotisations sociales :

- La réduction générale des cotisations patronales sur les bas salaires : elle concerne les rémunérations jusqu’à 1,6 fois le SMIC.

- Les exonérations pour l’embauche dans les zones de revitalisation rurale (ZRR) : elles soutiennent l’emploi dans les territoires ruraux.

- Les allègements pour les contrats d’apprentissage et de professionnalisation : ils favorisent l’insertion professionnelle des jeunes.

Ces exonérations peuvent se cumuler dans certains cas, offrant un soutien significatif aux entreprises.

| Type d’exonération | Objectif | Bénéficiaires principaux |

|---|---|---|

| Crédit d’Impôt Recherche | Stimuler l’innovation | Entreprises investissant en R&D |

| Exonération ZRR | Développer les zones rurales | Entreprises en milieu rural |

| Allègements apprentissage | Favoriser l’emploi des jeunes | Entreprises formatrices |

Conditions pour bénéficier d’exonérations fiscales et sociales

Les exonérations fiscales et sociales sont soumises à des conditions spécifiques. Ces critères varient selon le type d’allègement visé. Certaines exonérations s’appliquent automatiquement, tandis que d’autres nécessitent une demande formelle. Examinons les critères d’éligibilité pour les exonérations fiscales et les conditions d’obtention des exonérations de charges sociales.

Critères d’éligibilité aux exonérations fiscales

L’accès aux exonérations fiscales dépend de plusieurs facteurs :

- La taille de l’entreprise : les TPE, PME et ETI peuvent bénéficier d’allègements spécifiques.

- Le secteur d’activité : l’industrie, les services et l’agriculture ont des dispositifs adaptés.

- La localisation géographique : les zones franches urbaines ou de revitalisation rurale ouvrent droit à des avantages fiscaux.

- La nature des dépenses ou investissements : certains types de dépenses sont éligibles à des réductions d’impôts.

| Critère | Exemple d’exonération | Conditions |

|---|---|---|

| Taille | Taux réduit d’IS pour les PME | Chiffre d’affaires < 7,63 millions € |

| Secteur | Crédit d’impôt recherche | Dépenses de R&D éligibles |

| Localisation | Exonération en ZFU | Implantation dans la zone concernée |

Conditions pour obtenir des exonérations de charges sociales

Les exonérations de charges sociales sont soumises à des conditions spécifiques :

- Le niveau de rémunération des salariés : certains allègements sont dégressifs en fonction du salaire.

- Le type de contrat de travail : les CDI, CDD et contrats d’alternance peuvent ouvrir droit à des réductions différentes.

- Les caractéristiques du salarié embauché : l’âge ou la durée de chômage peuvent influencer l’éligibilité aux exonérations.

- Le respect des obligations déclaratives et de paiement : l’entreprise doit être à jour de ses cotisations.

Ces conditions visent à cibler les exonérations sur des situations spécifiques, favorisant ainsi l’emploi et le développement économique dans certains secteurs ou zones géographiques.

Démarches pour bénéficier d’exonérations fiscales et sociales

Les procédures pour obtenir des exonérations fiscales et sociales varient selon leur nature. Cette section détaille les étapes à suivre pour les exonérations fiscales et de charges sociales.

Procédures pour les exonérations fiscales

Pour bénéficier d’allègements fiscaux, les entreprises doivent suivre plusieurs étapes :

- Déclarer les dépenses éligibles dans les formulaires fiscaux appropriés

- Demander un rescrit fiscal pour sécuriser certains dispositifs

- Conserver les justificatifs en cas de contrôle fiscal

La déclaration des dépenses éligibles s’effectue généralement lors de la déclaration annuelle des résultats. Les entreprises doivent identifier les dépenses correspondant aux critères d’exonération et les reporter sur les lignes dédiées des formulaires fiscaux.

Le rescrit fiscal permet aux entreprises de s’assurer auprès de l’administration fiscale de l’éligibilité de leur situation à certains dispositifs d’exonération. Cette démarche sécurise l’application des allègements fiscaux.

Obtention des exonérations de charges sociales

Les démarches pour obtenir des exonérations de charges sociales comprennent :

- La déclaration sociale nominative (DSN) pour les exonérations automatiques

- L’utilisation de formulaires spécifiques pour certaines exonérations

- Le respect des délais de déclaration et de demande

La DSN permet l’application automatique de nombreuses exonérations de charges sociales. Les entreprises doivent veiller à remplir correctement les champs relatifs aux exonérations dans leur logiciel de paie.

Pour certains dispositifs, comme l’embauche en Zone de Revitalisation Rurale (ZRR), des formulaires spécifiques sont à compléter et à envoyer aux organismes sociaux.

| Type d’exonération | Procédure | Délai |

|---|---|---|

| Crédit d’impôt recherche | Déclaration 2069-A-SD | Avec la déclaration de résultats |

| Exonération ZRR | Formulaire spécifique | Dans le mois suivant l’embauche |

| Réduction générale de cotisations | Via la DSN | Mensuel |

Le respect des délais est primordial pour l’obtention et le maintien des exonérations. Les entreprises doivent s’organiser pour effectuer leurs déclarations et demandes dans les temps impartis.

Impact des exonérations fiscales et sociales sur l’entreprise

Les exonérations fiscales et sociales ont un effet significatif sur les finances et la stratégie des entreprises. Elles permettent de réduire les charges et influencent les décisions d’investissement et d’embauche. Cette section examine les avantages financiers et les considérations stratégiques liés à ces dispositifs.

Avantages financiers des exonérations

Les exonérations offrent plusieurs bénéfices financiers aux entreprises :

- Réduction de la charge fiscale globale

- Diminution du coût du travail

- Amélioration de la trésorerie et de la compétitivité

Ces avantages permettent aux entreprises de dégager des marges supplémentaires et d’investir dans leur développement.

| Type d’exonération | Avantage financier | Impact sur l’entreprise |

|---|---|---|

| Fiscale | Baisse de l’impôt sur les sociétés | Augmentation des bénéfices nets |

| Charges sociales | Réduction du coût salarial | Facilitation des embauches |

| R&D | Crédit d’impôt recherche | Stimulation de l’innovation |

Considérations stratégiques liées aux exonérations

Les exonérations influencent également la stratégie des entreprises :

- Elles orientent les politiques de recrutement et de rémunération

- Elles impactent les choix d’implantation géographique

- Elles encouragent l’innovation et la R&D

Ces considérations stratégiques permettent aux entreprises d’optimiser leur développement en tirant parti des dispositifs d’exonération disponibles.

Limites et précautions pour bénéficier d’exonérations fiscales et sociales

Les exonérations fiscales et sociales offrent des avantages aux entreprises, mais elles comportent aussi des limites et nécessitent des précautions. Cette section aborde les risques liés aux contrôles, les sanctions potentielles et les stratégies d’optimisation pour tirer le meilleur parti de ces dispositifs.

Risques et contrôles liés aux exonérations

Les entreprises bénéficiant d’exonérations s’exposent à des vérifications accrues. L’administration fiscale et l’URSSAF peuvent effectuer des contrôles approfondis pour s’assurer du respect des conditions d’éligibilité.

Le non-respect des critères peut entraîner des sanctions financières et le remboursement des avantages perçus. Les entreprises doivent donc rester vigilantes et se conformer scrupuleusement aux règles en vigueur.

La réglementation évolue régulièrement. Une veille juridique constante s’avère indispensable pour adapter ses pratiques aux changements législatifs et éviter tout écart involontaire.

| Type de contrôle | Organisme | Fréquence |

|---|---|---|

| Fiscal | Administration fiscale | Tous les 3 à 5 ans |

| Social | URSSAF | Tous les 3 à 4 ans |

| Spécifique aux exonérations | Organismes dédiés | Variable selon le dispositif |

Optimisation des exonérations fiscales et sociales

Pour maximiser les bénéfices des exonérations, les entreprises gagnent à élaborer une stratégie fiscale et sociale globale. Cette approche permet d’identifier les dispositifs les plus avantageux et de les combiner efficacement.

Le recours à des experts-comptables ou des avocats fiscalistes peut s’avérer judicieux. Ces professionnels apportent leur expertise pour optimiser les exonérations tout en respectant la législation.

Les périodes d’exonération sont souvent limitées dans le temps. Les entreprises doivent anticiper leur fin et prévoir des ajustements financiers pour maintenir leur équilibre budgétaire à long terme.

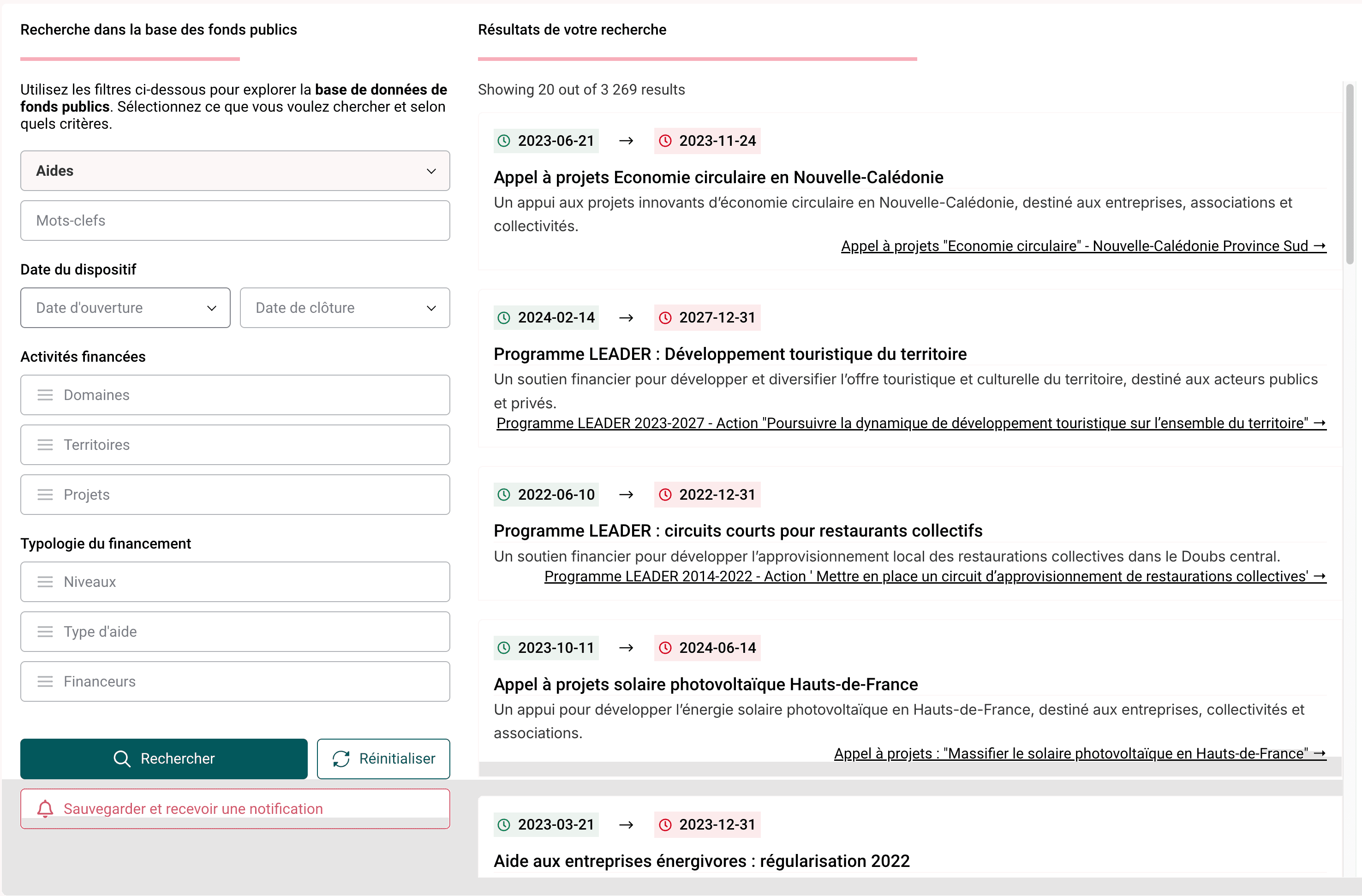

Dernières aides [février 2026]

Voici la liste des dernières aides pour Bénéficier d’exonérations fiscales et sociales telle que mise à jour en novembre 2024.

Aucune autre aide trouvée dans le domaine.